Két hónap alatt közel 6%-ot is bukhatott, aki a kötvényalapokra fogadott

Nem örülhetnek a májusban és júniusban lezajló hozamemelkedésnek azok a befektetők, akik magyar kötvényalapokba tették a pénzüket, ebben a két hónapban ugyanis közel 6%-ot bukhattak. Megnéztük, mely kötvényalapok szenvedték el a legnagyobb veszteségeket, és hogy állnak most a hozamszerzéssel az egykori kedvencek. Talán már most kijelenthető, hogy az idei egy fekete év a kötvényalapok számára.

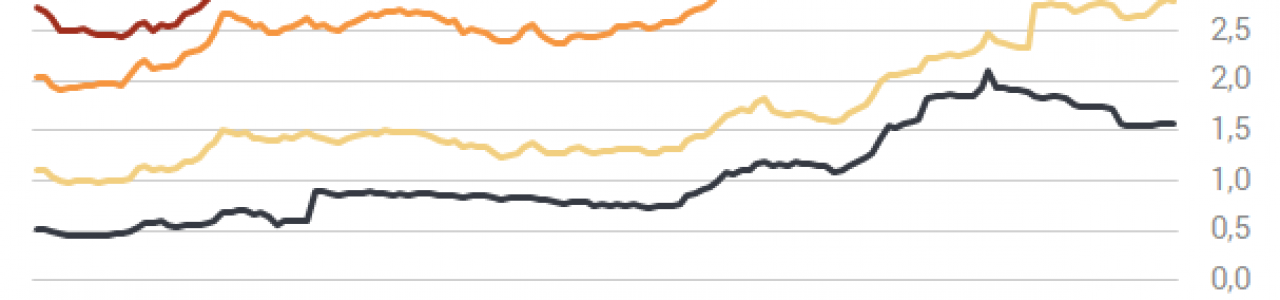

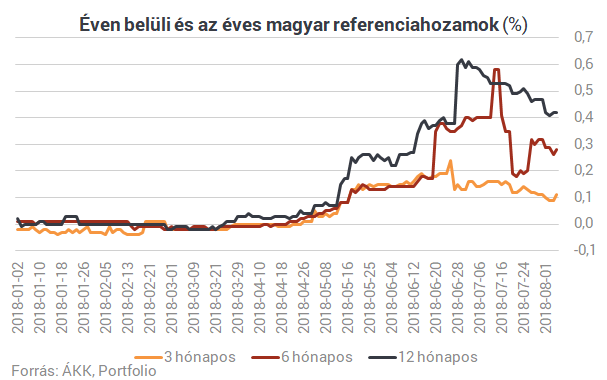

Jelentős hozamemelkedés indult be májusban a magyar kötvénypiacon, a feltörekvő piacokkal szembeni kockázatkerülés, illetve a forint gyengülése a hosszú és rövid oldalon egyaránt megmutatkozott. Az éven belüli és egy éves referenciahozamok esetén egészen májusig nem volt érdemi elmozdulás a nulla százalék körüli szintről, de június végén a 12 hónapos DKJ már 0,6% körüli szintre ugrott, a 3 és 6 hónapos referenciahozamok pedig 20-40 bázispontos emelkedést mutattak.

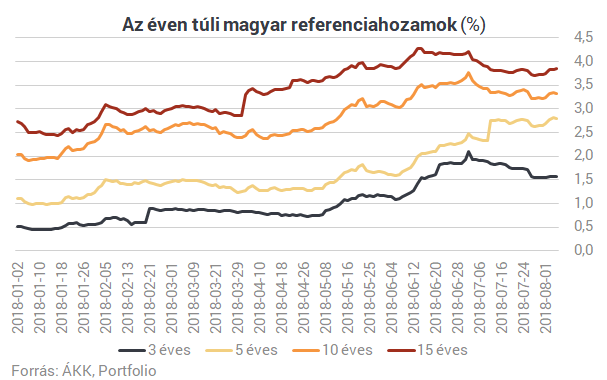

Hasonló trendet láthattunk a hozamgörbe hosszú oldalán is, ez esetben a hozamemelkedés már korábban, február környékén elkezdődött, a 3 éves referenciapapír hozama például a február eleji 0,6% körüli szintről június végére 1,9% közelébe emelkedett, a 10 éves papíré pedig 2,4%-ről 3,6%-ra. Az igazi felpattanást a hosszabb papírok esetében azonban a június hozta el.

A kötvényalapokba fektetők viszont nem örülhetnek ennek: a hozamemelkedést ugyanis a a kötvényalapok árfolyama ezt megsínyli, legalábbis rövid távon - különösen a hosszú kötvényalapoké -, ez pedig alacsonyabb hozamot jelent a befektetéseken.

Mi a kötvényhozam és a befektetési jegy hozama közötti különbség oka?

A kötvényalapok teljesítményét legfőképpen két tényező határozza meg:

- Az első tényező a hozamok általános szintje. Ez azért fontos, mert, ha nem változik a portfólióban lévő kötvények hozama, akkor leegyszerűsítve 1 év alatt ezt a bruttó teljesítményt tudja elérni a kötvényalapunk. Ha például egy portfólióban 50-50%-ban van egy-egy kötvény, amelynek a hozama (YTM) 3% illetve 4%, akkor a kötvényportfólió változatlan hozamokat feltételezve 1 év alatt 3,5%-os hozamot tud biztosítani (a költségek levonása előtt).

- A másik dimenzió a hozamok változása és annak iránya. Itt már figyelembe kell venni a kötvényportfólió módosított átlagidejét is.

A különböző kötvényportfóliók teljesítményét eltérő módon érinti a fenti két tényező.

- Az alacsonyabb módosított átlagidővel (alacsonyabb kamatlábkockázattal) rendelkező alapoknál a hozamok változása minden más változatlansága esetén kisebb árfolyamváltozást eredményez, így itt a hozamok általános szintje még meghatározóbb. Ilyenek például a rövid kötvényalapok.

- A nagyobb módosított átlagidejű portfólióknál is az átlagos hozam a kiinduló pont, de a nagyobb kamatlábkitettség miatt itt még fontosabb a hozamok változása. Ez igaz például a hosszú kötvényalapokra.

A továbbiakban csak a lakossági, forint devizanemű sorozatokat vizsgáljuk, több sorozat esetén csak az A sorozatot vesszük figyelembe.

Közel 6%-os bukók két hónap alatt

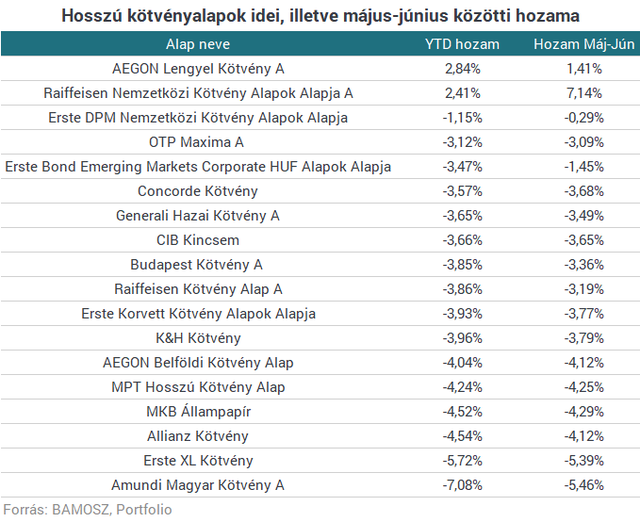

Miután a hosszú kötvényalapok hosszabb időtávra fektetnek be, és ezáltal a kamatlábmozgásnak való kitettségük is nagyobb, nem csoda, hogy a májusi-júniusi hozamemelkedés a magyar piacon leginkább a hosszú kötvényalapokat sújtotta, azon belül is a magyar piaci kitettségű portfóliókat.

A nagyobb, belföldi hosszú kötvényalapok szinte kivétel nélkül 3-6% körüli negatív teljesítményt értek el augusztus elejével bezárólag, ennek egy jelentős, vagy teljes részét a már említett két hónap során szenvedték el.

- Az Amundi Magyar Kötvény A sorozata például eddig több mint 7%-os mínuszban van, csak május-júniusban 5,5%-ot esett az alap árfolyama.

- Nincs szerencsés helyzetben az Erste XL Kötvény sem, amely idén eddig 5,7%-os mínusznál jár, aminek nagy részét a számok alapján az ominózus két hónapban szedte össze az alap.

- A harmadik legrosszabb teljesítmény az Allianz Kötvényhez köthető 4,54%-os negatív teljesítménnyel, de nem sokkal marad le mögötte az MKB Állampapír sem.

Vannak azért pozitív hozamok is a vizsgált hosszú kötvényalapok között, ilyen az Aegon Lengyel A sorozata és a Raiffeisen Nemzetközi Kötvény Alapok Alapja 2,84 és 2,41%-os YTD hozammal. Utóbbi alapok alapja konstrukció például a májusi-júniusi időszakban több mint 7%-ot hozott befektetőinek, de ahogyan az a nevükből is kiderül, egyik alapnak sem a magyar piac adja a fő befektetési területet.

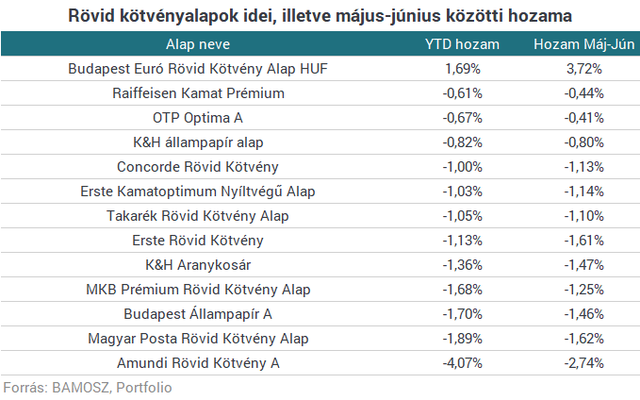

A hosszú kötvényalapoknál látott nagyobb árfolyamesések a rövid kötvényalapokat kevésbé jellemezték, de azért ez esetben is javarészt mínuszban jár a kategória az eddigi teljesítményt nézve.

- A legnagyobb mínusz több mint 4%-kal az Amundi Rövid Kötvény A sorozatához köthető, az alap hozama a külön is vizsgált két hónapban 2,7%-ot esett.

- Ezt a Magyar Posta Rövid Kötvényalap követi 1,9%-os mínusszal, majd

- a harmadik helyen a Budapest Állampapír A sorozata zárt 1,7%-os negatív hozammal.

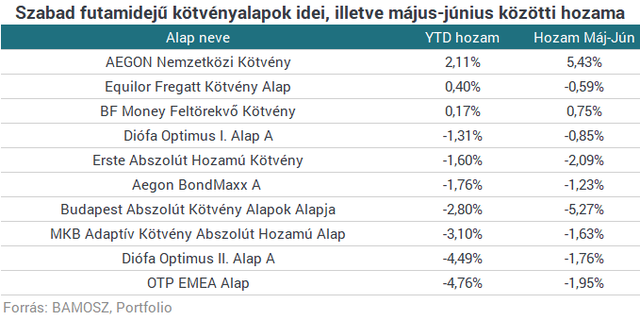

A szabad futamidejű kötvényalapoknál a teljesítmény már nagyobb szórást mutat, az OTP EMEA alap 4,7%-os negatív teljesítményétől egészen az Aegon Nemzetközi Kötvény 2,1%-os hozamáig. Az alapok többségére itt is igaz, hogy a májusi-júniusi időszakban jelentősebb, 2% körüli mínuszokat szenvedtek el, kiemelkedik a mezőnyből a Budapest Abszolút Kötvény alapok alapja, amelynek hozama a vizsgált két hónapban több mint 5%-ot esett.

A fenti, referenciahozamokat bemutató ábrákon kitűnik az is, hogy mostanra valamelyest lejjebb kúsztak az állampapír-piaci hozamszintek, ezzel egyelőre fellélegezhetnek a kötvényalapok befektetői. Csakhogy a hozamemelkedés, mint trend, egyértelműen elindult, ami rövid távon biztos, hogy fájó pont a kötvényalapoknál. Ezt bizonyítja, hogy bár júliustól az állampapír-piaci hozamgörbe lejjebb jött, az alapok augusztus elejéig nézett hozama az esetek többségében az idei évre bőven negatív tartományban van.

Címlapkép: MTI/Balogh Zoltán