A bankvilág iránya

A virtuális világ a XXI. században már nem virtuális, hanem valóság az élet sok területén. Mi a helyzet vajon a pénzügyi szolgáltatások területén, a bankvilágban? Érdemes ezt a kérdést megvizsgálni több oldalról is!

A fő kérdés persze az, mit is jelent a meghatározás, hogy „virtuális bank”? Mi a különbség a virtuális bank és az „igazi” bank között?

A rövid válasz az, hogy semmi, azaz majdnem semmi! A választ persze jobban megértjük, ha konkrét példákat vizsgálunk. Nézzük, tehát hogyan szabályozza a virtuális bankok létrehozását a Hongkongban bankfelügyeleti jogokat gyakorló Monetáris Hatóság. Miért pont a hongkongi szabályozást? Azért, mert ismereteink szerint ilyen szinten egyik hatóság sem adott ki külön irányelveket a virtuális bankokat illetően, bár az engedélyezési gyakorlat mindenütt hasonló.

A szabályozás kibocsájtása előtt a Monetáris Hatóság széles körű konzultációt folytatott a piaci szereplőkkel és kiadott kérdéseire összesen 25 szervezettől kapott választ. Köztük volt a két legérintettebb szervezet a Hongkongi Bankszövetség és a Fogyasztói Tanács is.

Mielőtt kitérünk a konzultáció eredményére, határozzuk meg, miért is nevezünk egy bankot virtuálisnak. A hongkongi szabályozás és minden más ország gyakorlata szerint a bankvilágban a virtualitást az jelenti, ha az adott pénzintézet szinte kizárólagosan elektronikus csatornákon értékesíti szolgáltatásait. Az elektronikus szolgáltatás ebben az esetben nem a különféle új típusú ATM-eket, vagy egyéb gépeket jelenti, hanem kizárólag a számítógépeken, notebookokon és mobiltelefonok nyújtott szolgáltatásokat foglalja magában, tehát egy valódi virtuális banknak fiókhálózata nincs.

Több országban ugyanakkor a virtuális bank egy meglevő nagybank leánybankjaként jön létre, így ha szükséges, az anyabank a fizikai kiszolgálóhelyeket biztosítani tudja. Jó példa erre a JPMorgan Chase Finn elnevezésű leánybankja, amely szolgáltatásai az iOS eszközökön érhetők egyelőre el, de készül az Android operációs rendszerre is a változat.

Az általunk részletesebben vizsgált hongkongi szabályozás ugyanakkor azt mondja, hogy minden újonnan megalakuló virtuális banknak kell egy fiókot, elérhető fizikai helyet biztosítani ahhoz, hogy az ügyfelek adott esetben oda tudjanak fordulni. Más persze az elérhetőség biztosítása egy aránylag kis területű városállamban és megint más egy nagy országban.

Térjünk vissza most egy kicsit a hongkongi piaci szereplők konzultációjához.

A konzultáció alapvetően három témakör köré koncentrálódott. Minden válaszadó egyetértett abban, hogy a virtuális bank működési területe a lakossági szolgáltatások nyújtása lehet, hiszen a vállalati bankszolgáltatások komplexebbek annál, mint amit mondjuk, egy mobiltelefonra programozni lehet. Abban is egyetértés volt, hogy a lehetőségeket minden potenciális ügyfél számára meg kell nyitni, azaz nem szabad minimum egyenlegek, vagy minimum forgalom megkövetelésével korlátozni a szolgáltatáshoz való hozzáférést. Egy virtuális banknak pontosan az kell legyen a célja, hogy alacsony díjon nyújtott szolgáltatások széles körű nyújtásával mindenkihez elérjen.

A fenti gondolattal kicsit párhuzamos az M-Pesa SMS alapú mobiltelefonos szolgáltatásának először Kenyában, majd más afrikai országokban való elterjedése. A rendszer célja az volt, hogy mivel fizikailag nagyon nehéz megközelíteni a lakosságot egy nagyon egyszerű, de sokak számára elérhető szolgáltatást hozzanak létre messze megelőzve ezzel az okostelefonos bankolás kialakulását.

Visszatérve a hongkongi konzultációhoz egy, a bankvilágban létező engedélyezési procedúrák területén is új kérdés is felvetődött, ez pedig a vészforgatókönyv kérdése.

Abban természetesen teljes volt az egyetértés, hogy minden potenciális bank alapító, aki a feltételeket teljesíteni tudja, alapíthasson virtuális bankot is. A szabályozók ugyanakkor azt javasolták, hogy tekintettel a szolgáltatással kapcsolatos kevés tapasztalatra, az általánosnál nagyobb kockázatra a potenciális bank alapítóknak az engedélykérelem benyújtása során egy vészforgatókönyvet is ki kelljen dolgozni arra az esetre, ha a terveik nem az elképzeléseknek megfelelően alakulnak. A konzultációt követő döntéshozatal során a Monetáris Hatóság a vészforgatókönyv készítési kötelezettséget foglalta a szabályozásba.

Némi vita alakult ki a tőkekövetelménnyel kapcsolatban is, mivel néhány válaszadó véleménye az volt, hogy egy virtuális bank esetében nem szükséges ugyanolyan összegű alapító tőke, mint úgymond egy „rendes” bak esetében. A szabályozó hatóság ugyanakkor azt az álláspontot képviselte a világ összes hasonló hatóságához hasonlóan, hogy egy pénzügyi szolgáltató működését biztosító tőke mennyisége nem attól függ, hogy milyen az értékesítési rendszere, hanem hogy milyen tevékenységet folytat. Így tehát ha valaki Hongkongban virtuális banki licenszet kíván kapni ugyanúgy 300 millió HK$ alapító tőkét kell biztosítania (mintegy 10 milliárd HUF) mint annak, aki bármilyen más bank létrehozására kér engedélyt.

A konzultáció után a Hongkongi Monetáris Hatóság által kiadott, irányelveknek nevezett szabályozás alapján megállapíthatjuk, hogy az értékesítési csatornák különbözőségén túl gyakorlatilag semmilyen különbség nincs egy hagyományos és egy virtuális bank szabályozása között. Mindkét típusú banknak ugyanolyan tőkekövetelményeknek, likviditási követelményeknek, kockázatkezelési és egyéb szabályozási követelménynek kell eleget tenni.

A piacra lépő új és új szolgáltatók persze bíznak a technológiai újításokban, bíznak saját ötletükben és nem egy esetben be is jön a számításuk.

Kicsit több, mint két évvel ez előtt írtunk az e-pénz alapú pénzintézetről, a brit Monese Bankról, amely számtalan külföldi munkavállaló részére tette könnyebbé a bankszámla megnyitását Nagy-Britanniában. A Monese egyike annak a harmincegy, sokak által „kihívó banknak” (challenger bank) nevezett pénzintézetnek, amely 2010 óta nagy-Britanniában alakult. Jó részük virtuális bankként, azaz elektronikus értékesítési csatornákat használva működik, mégis azt kell megállapítani, hogy közülük a leghagyományosabb Metro Bank lett a legsikeresebb. A nagy brit bankfiók bezárási láz közepette a Metro Bank 2010 óta mintegy hatvan új szemléletű fiókot nyitott egyelőre Dél-Angliában és nyolc év alatt a világ egyik legfejlettebb bankpiacán mintegy négy százalékos piaci részesedést szerzett, míg virtuális társai összesen nem tudták ezt az arány elérni.

Miért tudta a Metro Bank ezt a kiváló eredményt elérni? A recept egyszerű: sokkal jobban figyelembe veszik az ügyfelek igényeit a fióki szolgáltatások kialakításakor, mint azt bárki a brit bankpiacon korábban tette. Akkor is nyitva vannak a fiókok, amikor az ügyfelek ráérnek ügyeket intézni, például az esti órákban, de vasárnap is és olyan körülményeket biztosítanak az ügyfeleknek, hogy ne hivatalban, hanem barátságos környezetben intézhessék bankügyeiket. Ehhez a minden fiókban megtalálható gyerek pelenkázó és a kutyaitató edény persze nem elég, olyan szolgáltatási folyamatokat is ki kellett dolgozni, hogy az ügyfelek örömmel nyissanak számlát a Metro Banknál.

Nagyon sok mai bankvezető azt nyilatkozza, hogy a bankfiókok kora lejárt, mindenki elektronikusan, ráadásul az apró mobiltelefonon fogja bankügyeit intézni. Akár csak a Metro Bank példáját látva felvetődik a kérdés: igaz ez az állítás?

A kérdés megválaszolásakor persze tudjuk, a negyedik ipari forradalom korában élünk és az elektronikus szolgáltatások, beleértve a különböző szolgáltatási szintű robotokat is nagyon sok élőmunkát kiváltanak, de mit szeretne az ügyfél?

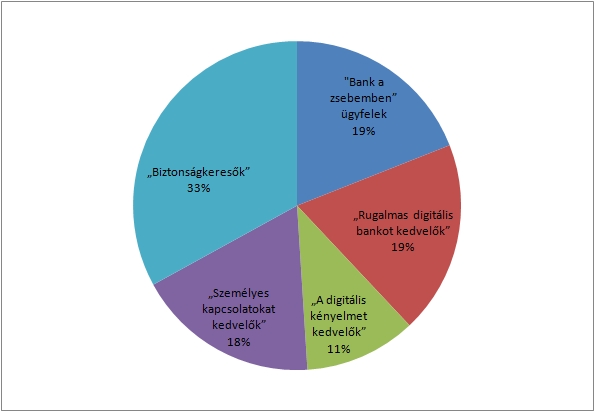

A digitális kor bankfiók igényei után kutatva a McKinsey&Company cég vizsgálatai alapján a banki ügyfeleket a fiókokkal és az elektronikus csatornákkal szembeni elvárásaik alapján öt csoportra osztotta és nyolc országban (Olaszország, Spanyolország, USA, Franciaország, Németország, Egyesült Királyság, Svédország, Hollandia) megvizsgálta, az ügyfelek hogyan kívánják a szolgáltatásokat igénybe venni. A McKinsey által megállapított öt ügyfélcsoport a következő:

- „Bank a zsebemben” ügyfelek, azaz azok az ügyfelek, akik minden szolgáltatást, beleértve a tanácsadási szolgáltatásokat is ún, távoli csatornákon, azaz elektronikusan kívánnak igénybe venni;

- „Rugalmas digitális bankot kedvelők”, azaz azok az ügyfelek, akik majdnem minden szolgáltatást elektronikusan vesznek igénybe, de igénylik a személyes banki tanácsadást is;

- „A digitális kényelmet kedvelők”, azaz azok az ügyfelek, akik a mobiltelefonnal szemben a netbankot részesítik előnyben, alapvetően ezen a csatornán bankolnak, de a tanácsadási, valamint a komplexebb banki szolgáltatásokat a fióki csatornákon veszik igénybe;

- „Személyes kapcsolatokat kedvelők”, azaz azok, akik a bankfiókokat és az ATM szolgáltatásokat részesítik előnyben. Ebbe a csoportba tartoznak az alacsonyabb technológiai műveltséggel rendelkező idősebbek is;

- „Biztonságkeresők”, azaz azok az ügyfelek, akiknek alacsony a bizalmi szintjük a bankokkal, pénzügyi szolgáltatókkal szemben, ezért minden ügyüket személyesen intézik a bankfiókokban

Nagyon meglepő módon a vizsgált nyolc, a világ talán gazdaságilag legfejlettebb országaiban ez utolsó csoport, azaz a „biztonságkeresők” csoportja képviseli a legnagyobb arányt, ők adják az ügyfelek 33 %-át.

A többi csoport már egyenletesebben oszlik meg a következő arányokkal:

Cikkünk terjedelme nem teszi lehetővé a részletesebb elemzést, de annyi érdekességet megállapíthatunk, hogy a legnagyobb szélsőértékek Olaszországban vannak. Az olasz ügyfelek 25 százaléka tartozik az elektronikus szolgáltatásokat legjobban kedvelő „Bank a zsebemben” csoportba, ugyanakkor az olasz ügyfelek 46 százaléka tartozik a biztonságkeresők közé. Mindkét arány a legmagasabb a vizsgált országok között a maga csoportjában.

Virtuális bank tehát, vagy bankfiók?

A cikk szerzőjének véleménye szerint minden szolgáltatást, amit az adott jogszabályi környezetben elektronikusan is lehet, elektronikusan is kínálni kell az ügyfeleknek; a jogszabályi környezet ennek megfelelő alakításában a magyar hatóságoknak még jelentős feladataik vannak. A szolgáltatóknak ugyanakkor biztosítani kell azt, hogy amennyiben az ügyfelek kívánják, fióki szolgáltatást is igénybe vegyenek. Ezen a téren ugyanakkor fontos és a fenti csoportosításból is látható, hogy az ügyfelek a fiókokban a magasabb képzettségű banki munkatársakat keresik, hiszen főként a tanácsadási szolgáltatások azok, amikért a fiókba bemennek, a többit elintézik elektronikusan, azaz a virtuális banki szolgáltatások igénybe vételével.

Készítette: Czímer József